Imposto sobre jogos de azar

Com a recente legalização dos jogos de azar no Brasil, o país introduziu novas regulamentações tributárias que impactam diretamente o setor de apostas e jogos. Este movimento representa uma mudança significativa na maneira como o governo brasileiro lida com as receitas geradas por esta indústria. O objetivo principal dessa nova legislação é aumentar a arrecadação fiscal, ao mesmo tempo em que se regulamenta um setor que tem crescido exponencialmente nos últimos anos.

A razão por trás da introdução desse imposto está ligada não apenas à necessidade de aumentar a receita do governo, mas também ao desejo de criar um ambiente mais controlado e seguro para os apostadores. Neste artigo, vou explorar em mais detalhes a nova legislação e mostrar alguns exemplos de cálculo.

Imposto sobre prêmios para ganhadores de apostas

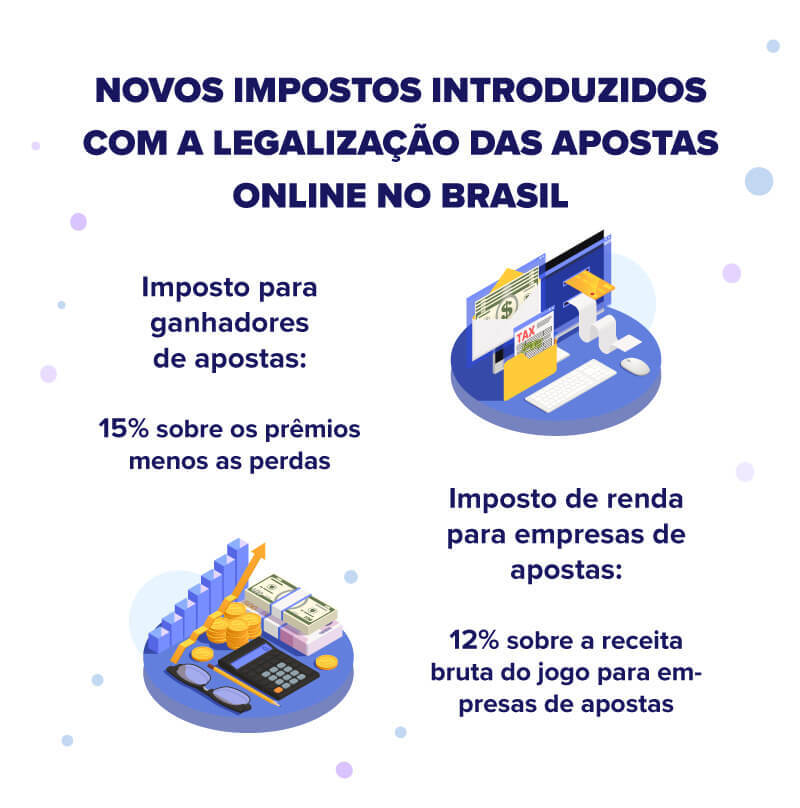

Conforme a nova legislação, a alíquota de 15% de imposto de renda será aplicada sobre os prêmios ganhos em apostas. Este imposto afeta diretamente os ganhadores de prêmios em jogos de azar e apostas esportivas online.

Foi sancionada a lei que taxará as empresas de apostas esportivas online e os ganhadores de prêmios. Segundo o Ministério da Fazenda, espera-se arrecadar inicialmente cerca de R$ 2 bilhões em 2024 com esta medida. Isso significa que um apostador não pagará imposto sobre apostas se perder a aposta, mas terá que ceder 15% do prêmio ao governo na forma de impostos, caso vença.

No entanto, o imposto sobre apostas é sobre o prêmio líquido. Ou seja, o apostador é obrigado a recolher o Imposto de Renda à taxa de 15% sobre os prêmios ganhos, e isso só após a dedução de quaisquer perdas nas apostas da mesma natureza. Este “prêmio líquido,” que consiste nos ganhos menos as perdas, é calculado e declarado pelo próprio apostador em uma base anual.

A partir de qual valor é cobrado imposto do lucro das apostas?

Inicialmente, havia uma cláusula importante: apenas os prêmios acima de R$ 2.112 seriam tributados. No entanto, essa regra foi vetada no dia 02 de janeiro na Lei nº 14.790 de 2023. Com o veto a essa cláusula, a alíquota de 15% estipulada para os ganhos com apostas esportivas incidirá sobre qualquer valor obtido pelos apostadores, não importa o quão pequeno.

A justificativa do governo para o veto foi que essa isenção criaria uma tributação diferente comparada a outras modalidades lotéricas. Isso contrariaria o princípio de isonomia tributária, que determina que contribuintes que se encontram em situações semelhantes devem ser tributados da mesma maneira. Assim, a fim de manter a uniformidade na tributação de todas as formas de jogo de azar, essa isenção foi vetada.

Exemplo de cálculo #1 – aposta simples e lucro

Para ilustrar, suponha que um apostador ganhe um prêmio de R$ 3.000 em uma aposta esportiva online. Aplicando o novo imposto, o cálculo seria o seguinte: 15% de R$ 3.000 resulta em R$ 450. Portanto, o apostador receberia R$ 2.550, após a dedução do imposto.

Exemplo de cálculo #2 – cálculo de prêmio líquido

Digamos que um apostador ganhe R$ 5.000 em uma aposta e perca R$ 3.000 em outras apostas da mesma natureza no mesmo ano fiscal. Neste caso, o prêmio líquido seria calculado subtraindo as perdas dos ganhos: R$ 5000 – R$ 3000 = R$ 2000. Portanto, o imposto devido seria de 15% sobre este valor de R$ 2000, resultando em um imposto sobre apostas total de R$ 300.

Como deve ser feito o recolhimento?

Em resumo, a tributação sobre apostas esportivas varia de acordo com a localização da empresa de apostas. Se a aposta for realizada em uma empresa brasileira, o Imposto de Renda é retido na fonte e o apostador recebe o prêmio com a tributação já descontada. Por outro lado, quando a aposta é feita através de uma empresa estrangeira, não ocorre a retenção na fonte. Isso impõe ao apostador a obrigação de declarar e pagar o imposto devido. Portanto, a sede da casa de apostas tem implicações significativas para a tributação dos prêmios.

Este novo sistema de tributação tem implicações significativas para os apostadores, que agora terão uma parcela de seus ganhos tributada. Essa medida pode impactar a forma como os apostadores planejam suas apostas e gerenciam seus ganhos.

Vale lembrar, ainda, que a partir do momento em que a lei entrar em vigor na sua integralidade, haverá severas restrições para que sites estrangeiros não consigam operar os seus negócios no Brasil.

Penalidades para infratores

A Lei nº 14.790 de 2023 estipula penalidades para indivíduos e empresas que violem suas disposições. Elas são as seguintes:

- Advertência.

- No caso de empresas: multa entre 0,1% e 20% do produto da arrecadação.

- Para outras pessoas físicas ou jurídicas, multa entre R$ 50.000 e R$ 2.000.000.000 (dois bilhões de reais) por infração, quando não for possível a utilização do critério do produto da arrecadação.

Imposto de receita para empresas de apostas

Além dos impostos sobre lucros para os apostadores, o Brasil instituiu um novo imposto de 12% sobre a arrecadação das empresas de apostas. Este imposto sobre apostas é calculado a partir da dedução do valor do prêmio do valor arrecadado pelas empresas, com a maioria do total arrecadado destinado ao desenvolvimento esportivo e para a educação.

Assim, se uma empresa arrecada, por exemplo, R$50.000,00 e paga R$30.000,00 em prêmios, deverá recolher o imposto de 12% sobre R$ 20.000,00. Portanto, pagaria R$2.400,00, nessa situação hipotética.

A legislação, que foi assinada pelo Presidente Luiz Inácio Lula da Silva, entrou em vigor em 30 de dezembro e estabelece que operadoras licenciadas devem incluir a dedução dos ganhos dos clientes e os impostos pagos sobre os prêmios dos jogadores na sua base de cálculo para o imposto sobre apostas.

Além disso, as empresas autorizadas pelo Ministério da Fazenda, com experiência comprovada em jogos, terão que desembolsar R$ 30 milhões pelo direito de operar por cinco anos. A legislação enfatiza a importância do jogo responsável no Brasil, impondo requisitos como ter sede e administração no país, com pelo menos um brasileiro detendo 20% do capital social.

Esse imposto impacta diretamente a operação das empresas de apostas e pode influenciar as odds oferecidas. Com a necessidade de compensar a carga tributária e aderir às diretrizes de jogo responsável, as empresas podem ajustar suas estratégias de oferta e operação para manter a lucratividade e a conformidade com as novas regulamentações.

Para começar, precisamos estabelecer uma empresa com um capital significativo, cujo montante ainda está em aberto, pois ainda não foi definido. Em seguida, há o seguro-garantia; ainda estamos considerando quanto isso custará. Além disso, estamos cientes da necessidade de pagar uma taxa de R$ 30 milhões e destinar um orçamento substancial para marketing.

Reações e opiniões

As reações a essas mudanças tributárias variam entre jogadores, empresas de apostas e especialistas do setor. Por um lado, as empresas podem ver o imposto como um desafio adicional para manter a rentabilidade, enquanto os jogadores podem estar preocupados com o impacto que isso terá sobre os seus ganhos. Especialistas em direito esportivo, como Luciano Andrade Pinheiro, manifestaram preocupação com o veto presidencial à isenção de imposto de renda para ganhos de até R$ 2.112 dizendo que a medida “é absurda” e argumentando que isso poderia levar os apostadores a abandonar as apostas legais ou recorrer a plataformas ilegais de apostas fora do país.

A FolhaPress, por outro lado, elogiou a decisão do Presidente de vetar a isenção tributária, argumentando que a medida pode “elevar as receitas em 2024 e reduzir o déficit nas contas públicas”. De acordo com a FolhaPress, ainda, o Ministério da Fazenda espera arrecadar R$2 bilhões em 2024 com os novos impostos sobre apostas esportivas.

O debate continua entre os diferentes grupos envolvidos no setor de apostas e é provável que haja mais discussões e mudanças nos próximos anos, conforme o mercado de apostas esportivas continua a crescer no Brasil.

Ao meu ver, embora isso venha com um custo adicional, é um passo importante para a regulamentação e a legalização do mercado de apostas esportivas no país. A tributação adequada é essencial para garantir que o setor seja regulamentado e que os apostadores estejam protegidos contra práticas ilegais e jogos manipulados.

Comparação com outros países

Comparando o sistema tributário de jogos de azar do Brasil com outros países onde o jogo é legal, vemos diferenças significativas nas taxas e abordagens.

- Reino Unido: Não há tributos sobre os ganhos das apostas dos jogadores. Esta abordagem baseia-se na ideia de que o jogo é mais dependente da sorte do que da habilidade, e, portanto, os ganhos não são considerados como uma ‘renda proveitosa’. No entanto, operadores de jogos de azar enfrentam taxas de licenciamento e impostos significativos.

- Estados Unidos: O sistema tributário é complexo devido às leis federais e estaduais. Em geral, os ganhos de apostas são considerados renda tributável. A taxa de retenção federal é de 24% sobre os ganhos. Além disso, os impostos podem variar de estado para estado.

- Alemanha: Aqui, a tributação pode variar dependendo da forma de jogo e do montante ganho. Na maioria dos sites de apostas online na Alemanha, é comum descontar cerca de 5% do total de cada aposta para calcular os ganhos líquidos.

- Nova Zelândia: Anteriormente, havia um imposto de 30,1% sobre os ganhos de apostas, mas em 2022, foi reduzido para 29%. Interessantemente, alguns sites de apostas pagam os impostos em nome dos jogadores, permitindo que eles mantenham a totalidade dos seus ganhos.

- Canadá: Os ganhos de apostas geralmente não são tributados, a menos que sejam considerados como renda de negócios. Jogadores profissionais, como jogadores de pôquer ou blackjack, são tributados como se estivessem operando um negócio independente.

- Romênia: As taxas de impostos sobre ganhos de apostas aumentaram de 1% para 3% em 2022. No entanto, a responsabilidade pelo pagamento desses impostos recai sobre as agências de apostas, e não sobre os jogadores.

Conclusão

O Brasil não é o único país a aplicar um imposto sobre as receitas de apostas esportivas. No entanto, a abordagem adotada pelo governo brasileiro é diferente de muitos outros países, pois a tributação também se aplica aos ganhos dos jogadores. Embora isso possa aumentar o custo para as empresas e potencialmente afetar as odds oferecidas, é um passo importante para regulamentar e legalizar esse mercado crescente no país.

Além disso, é importante lembrar que a tributação adequada pode ajudar a evitar práticas ilegais e proteger os apostadores contra jogos manipulados. Assim como em outros países com políticas fiscais semelhantes, é possível que haja mudanças e ajustes no sistema tributário de apostas esportivas no Brasil nos próximos anos.

Portanto, é importante continuar acompanhando os desenvolvimentos nessa área para entender melhor como as mudanças tributárias podem afetar o mercado de apostas esportivas no país.

Imposto sobre jogos de azar – perguntas frequentes

-

Todos os jogadores que obtêm ganhos em jogos de azar são obrigados a pagar o imposto de 15%.

-

As empresas de apostas calculam a taxa de 12% com base no gross gaming revenue – GGR, que é a quantia total que elas ganham a partir das apostas feitas pelos jogadores (valor arrecadado – prêmios pagos), antes de deduzir os custos operacionais.

-

Sim, no Brasil, o jogador pode deduzir as perdas de seus ganhos tributáveis em jogos de azar.

-

Se você tiver dúvidas sobre como declarar seus ganhos de jogos de azar, é recomendável procurar a orientação de um contador ou consultor fiscal profissional.

-

Não, atualmente não existem isenções ou reduções de impostos disponíveis para jogadores profissionais no Brasil.